万博max化工原料常用化工原料一览表【国金大化工-研究周报】醋酸仍将呈现供需平衡

万博max原标题:【国金大化工-研究周报】醋酸仍将呈现供需平衡状态,PTA价差继续修复(2019-1-27)

本公众号的观点、分析及预测仅代表作者个人意见,不代表任何机构立场,也不构成对阅读者的投资建议。本公众号发布的信息仅供《证券期货投资者适当性管理办法》中规定的专业投资者使用;非专业投资者擅自使用本公众号信息进行投资,本人不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任。未经本人事先书面许可,任何人不得将此报告或其任何部分以任何形式进行派发、复制、转载或发布,或对公众号内容进行任何有悖原意的删节或修改。投资有风险,入市需谨慎。

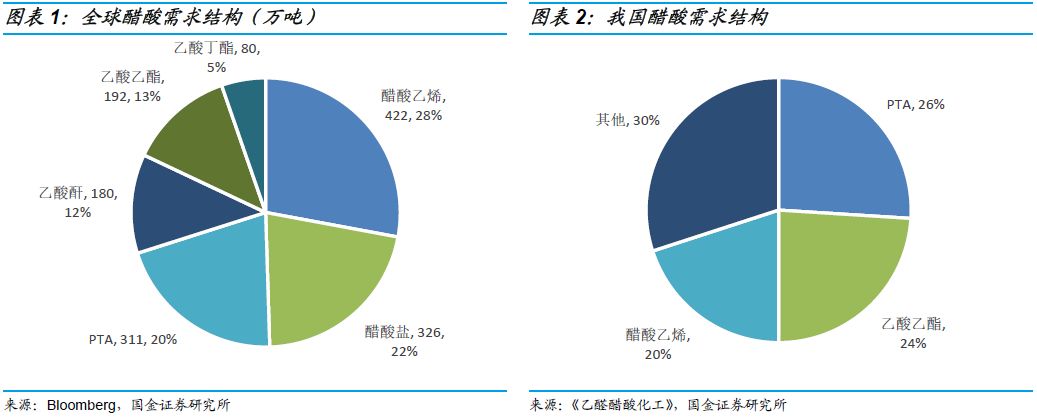

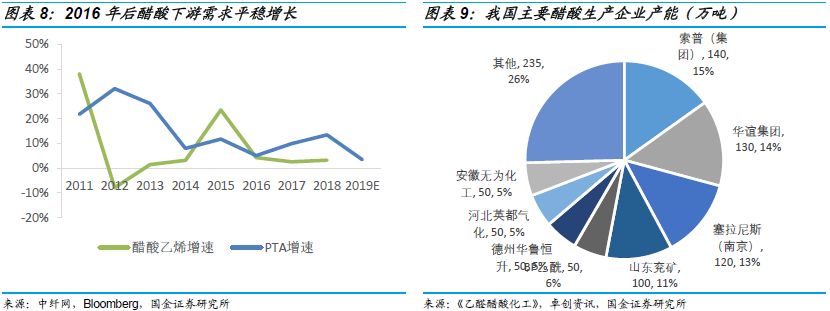

行业观点:醋酸是常用化工原料之一,下游应用醋酸乙烯和PTA各占约四分之一。行业在2012年之后进入平稳增长,并在2016年由于环保限制等原因产能增速进一步降低。期间行业开工率上升至64%,过剩产能逐渐消化。2017-2018年海外产能由于天气和事故停车,出口需求增长拉动醋酸价格上涨。目前海外意外停车产能逐渐恢复正常,出口需求回落,预计2019年供需增长平衡。

醋酸下游醋酸乙烯和PTA各占约四分之一,其他下游产品用途广泛:醋酸即乙酸,常用化工原料之一,其主要消费领域有醋酸乙烯、PTA、醋酐等。从需求结构上看,醋酸乙烯和PTA是醋酸最为集中的下游需求端,各其他下游产品或如醋酸盐种类多样,可用作药物、颜料、防腐剂、柔软剂等;或如乙酸乙酯,常作为溶剂广泛使用在工业生产中,用途非常分散。醋酸乙烯和PTA在全球和我国占醋酸需求比例稍有不同,但总体而言都在20%到28%之间。

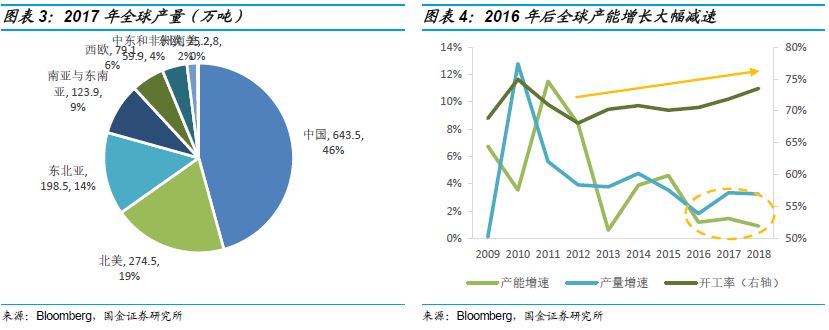

2016年后全球产能增速有限,行业过剩产能逐渐消化:2010-2012年全球醋酸行业曾经历高速增长,新建大量产能,行业开工率最低降到68%。自2013年后,行业增速逐渐走低,2016年后醋酸产能增速更降低到1%左右。期间全球醋酸需求维持3%左右的增速,行业过剩产能逐渐消化,2018年开工率提高到74%。全球醋酸的主要产地仍是中国,其次是北美。

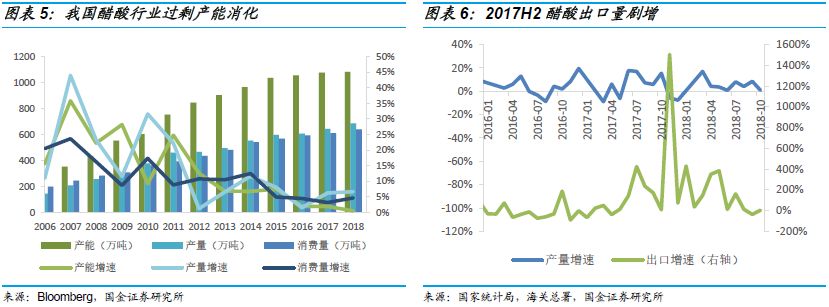

醋酸产能2016年后投产难度加大,行业过剩产能得以消化:作为醋酸生产和消费大国,我国醋酸行业的生产和消费趋势一定程度主导了全球行情。2016年之后,我国消费量增速维持4%左右,产能增速降低至1%。目前醋酸主流生产工艺是甲醇羰基化法,占全球95%以上产能,该方法设备投资额度较高。且由于醋酸易燃并具有刺激性气味和腐蚀性,生产装置需要特制,受到的环保审批更加严格,限制了新建产能上马。但客观上,我国醋酸行业过剩产能在此期间得以消化,行业开工率逐年上升。

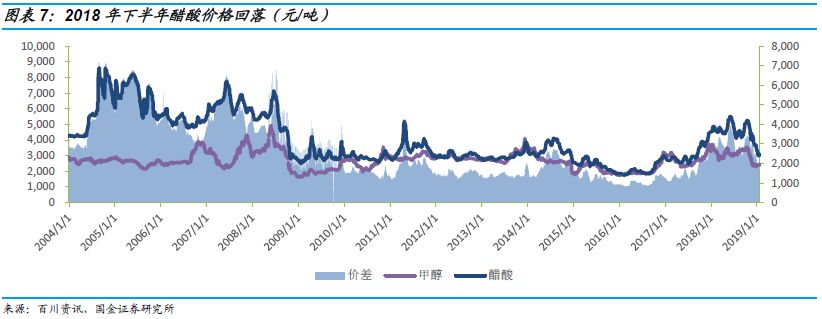

2017-2018年美国醋酸产能因天气和事故停产,拉动我国出口需求:2017年8月,飓风“哈维”登陆美国,影响德克萨斯州塞拉尼斯和利安巴塞尔共计185万吨产能停产;10月伊士曼化学北美工厂爆炸,20万吨醋酸产能停车。2018年,受极端寒流天气影响,利安德巴塞尔与塞拉尼斯装置意外停车,北美醋酸供给再次承压。美国产能的停产拉动了我国醋酸的出口需求,推动醋酸价格上涨。但2018 H2海外产能复产,我国出口需求回落,醋酸价格随之下降,短期出口行情逐渐结束。

预计2019年醋酸乙烯和PTA对醋酸需求继续平稳增长:在醋酸主要应用领域醋酸乙烯和PTA行业中,我国都出现产量增速放缓的趋势,二者在2016年之后都进入平稳增长期。醋酸乙烯近年产量平均增速3.3%,其下游主要应用于EVA塑料等产品,预计2019年继续平稳增长;在PTA行业,2019年预计投产220万吨产能,预计产量增速3.5%。

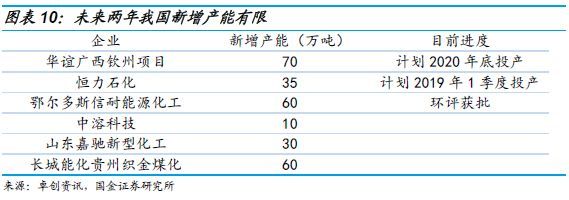

预计2019年醋酸供需增长平衡,醋酸价格逐渐企稳:目前我国醋酸行业整体供给格局较好,CR4达到53%,行业线万吨产能,预计2019年产能增速3%。考虑到目前我国醋酸行业开工率64%,预计2019年供需增速接近,增长较为平衡,醋酸价格回归中枢逐渐企稳。

12月PMI指数超预期下行,同时PPI持续下行,反映整体经济下行压力不断加大。之前央行宣布全面降准1%,为实体经济的发展提供流动性;中央经济工作会议继续明确了积极财政政策加大托底,同时货币仍将维持宽松的氛围;我们预计随着国家政策的陆续落实,需求继续快速下滑的阶段将过去;库存对于商品价格的影响在不断凸显,短期来看由于许多商品库存不高,而近期地产销售数据良好,同时部分商品在供给端也出现了一定收缩,周期情绪明显修复,在这个时点我们建议从以下维度关注化工周期:1.低库存高弹性的白马龙头,比如涤纶—PTA产业链、万华化学、华鲁恒升等;2. 化肥行业(包括氮磷钾)在整体供需的作用下,均呈现高景气度的态势;3.冬季受环保、需求增加等季节性因素带来行业供需失衡的机会:天然气、氟化工产业链、碳酸二甲酯等;成长股方面,我们看好中间体行业的集中度提升以及海外巨头外包比例加大的趋势,重点关注雅本化学、联化科技、中旗股份。

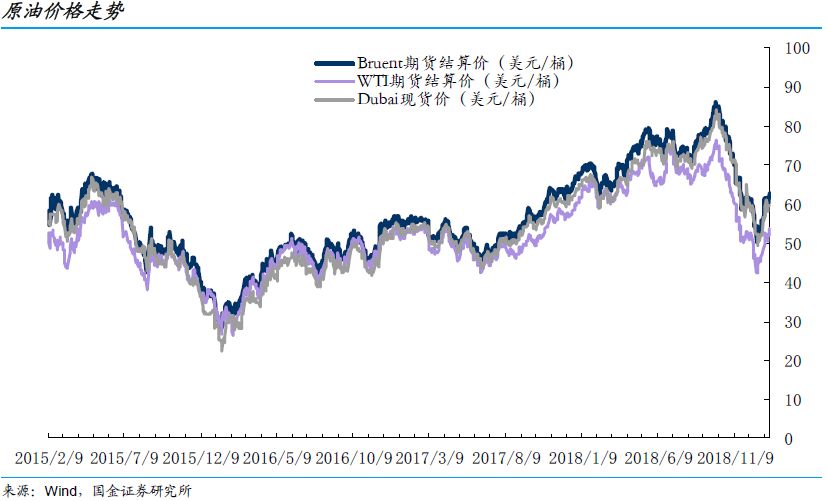

OPEC减产较为顺利俄罗斯减产遇阻,跟进后续减产执行情况:截至1月18日当周,美国原油库存增加797万桶至4.45亿桶;库欣原油库存减少19万桶,连续第二周录得下滑;美国精炼油库存减少61.7万桶,连续4周录得增长后再度录得下滑;美国汽油库存增加405万桶,连续8周录得增长;上周美国国内原油产量持平于1190万桶/日历史新高。截至1月25日当周,美国石油活跃钻井数急升10座至862座,2019年以来首次录得增长。2018年12月OPEC原油产量环比下滑75.1万桶/日,是OPEC自2017年1月以来录得最大的单月环比降幅。产量降幅最大部分来源于沙特达40万桶/日。沙特表态将在1月进一步削减产量。1月伊朗原油出口料将连续第三个月录得下滑,利比亚原油产量也有所下降。俄罗斯1月1日至22日原油产量平均为1139万桶/日,根据去年12月达成的减产协议,俄罗斯的原油产量需减至1119万桶/日。沙特能源部长法利赫和俄罗斯能源部长诺瓦克取消原定于本周达沃斯经济论坛上举行的减产会议,也使油价上涨承受一定压力。委内瑞拉的局势引发市场关注,现任总统与美国断交。该国极度依赖原油出口,一旦遭受美国制裁将严重影响市场供应,可能会令油价走高。目前OPEC减产协议推进较为顺利,非OPEC产油国减产遇到一定波折。预计未来油价将以宽幅震荡为主。

上周布伦特期货结算均价为61.62美元/桶万博max,环比上涨0.66美元/桶,或1.08%,波动范围为61.09-62.74美元/桶。上周WTI期货结算均价53.24美元/桶,环比上涨1.08美元/桶,或2.06%,波动范围为52.57-54.17美元/桶。

截至1月18日当周,美国原油库存增加797万桶至4.45亿桶;库欣原油库存减少19万桶,连续第二周录得下滑;美国精炼油库存减少61.7万桶,连续4周录得增长后再度录得下滑;美国汽油库存增加405万桶,连续8周录得增长;上周美国国内原油产量持平于1190万桶/日历史新高。截至1月25日当周,美国石油活跃钻井数急升10座至862座,2019年以来首次录得增长。2018年12月OPEC原油产量环比下滑75.1万桶/日,是OPEC自2017年1月以来录得最大的单月环比降幅。

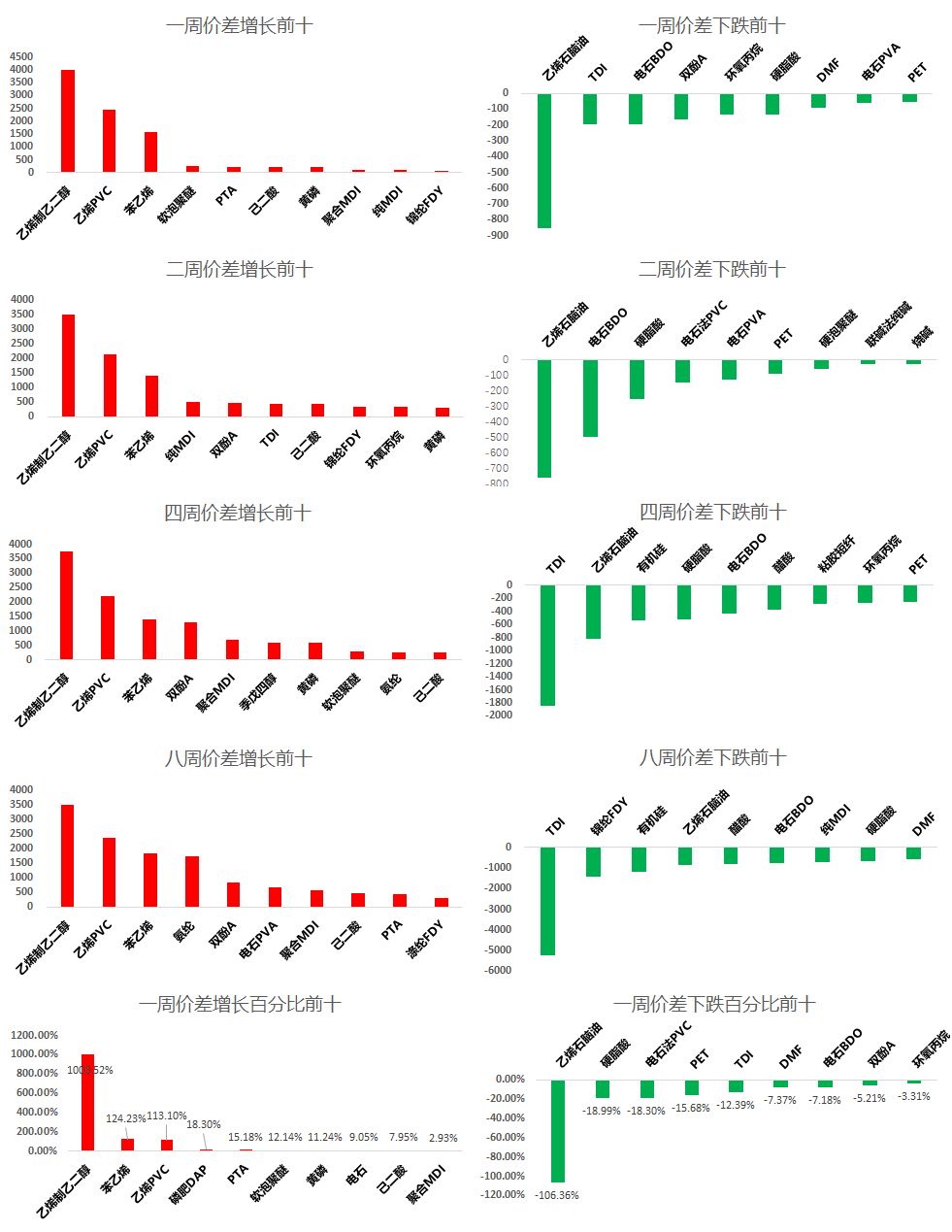

乙烯、PTA、涤纶POY、二甲苯、燃料油丁二烯、液化气、国际石脑油、丙烯、国际汽油煤焦油、丙酮、己二酸、甲醇、环己酮;下跌前五位硫磺、二甲醚、环氧乙烷、PP、尿素。

顺丁橡胶-丁二烯、乙烯-石脑油、聚丙烯-丙烯、TDI-甲苯&硝酸、DAP-磷矿&硫磺&合成氨MEG-乙烯、丙烯酸丁酯-丙烯酸&正丁醇、聚乙烯(LLDPE)-乙烯、电石法PVC-电石、PVC-乙烯

临近春节农药成交清淡,价格整体稳定:除草剂:草甘膦市场横盘整理,成交略显清淡,部分供应商计划春节期间降低负荷或者是检修,本月开工走高。百草枯成交清淡,价格暂稳,供应商多以完成订单为主,销售压力不大。草铵膦价格略有下滑,需求量尚没有跟上中国市场的扩产速度。杀虫剂:毒死蜱价格下滑,成交清淡,贸易商临近年末,积极销售库存。吡虫啉价格稳定,临近春节,市场成交清淡。杀菌剂:代森锰锌和多菌灵价格稳定。百菌清价格稳定,生产商手中多有订单尚在执行,现货接单空间有限。

化肥弱势运行,市场成交清淡,观望气氛仍存:本周尿素市场依旧成交清淡,价格仍有下行压力,节前市场下游采购需求不足,复合肥开工下滑,市场价格博弈为主,供给方面,尿素开工开始提升,煤头尿素开工率开始逐步提升,气头尿素生产企业开始逐步复产开工,预期产量将有所回升;磷肥市场本周整体处于弱势平稳的状态,磷酸一铵价格略有下滑,磷酸二铵价格仍然僵持,整体景气度不高,但是受益于成本端硫磺及合成氨的价格下滑影响,磷铵的成本一定程度上下滑,产品价差略有修复,而供给方面,一铵及二铵的开工依然平稳,开工率变化不大,但下游复合肥开工下滑,施肥淡季,市场整体仍然处于平淡运行;钾肥方面价格继续走弱,进口钾肥到港持续增加,下游需求未现好转,成交清淡,价格下行压力较大,国产钾肥方面,由于下游需求较弱,国产钾肥开工较低,库存不高,市场僵持,虽未有明显的价格下滑,但市场成交清淡,短期不会回转。

冬季严寒结束加上节前厂家排库,预计短期天然气行情以去库存为主:一般而言,工业用天然气需求随季节变化不大,取暖用天然气需求受气温影响较大,随季节变化明显。但是由于我国冬季限制工业用气需求,取暖用气需求的边际变化在冬季无法通过稳定的工业用气需求得以平滑,因此冬季气温变化导致的需求边际变化相比其他季节更大,天然气价格在冬季也表现出更大的波动性。今年冬季最寒冷时段基本结束,气温缓慢回升,取暖需求下降。而且临近春节,企业有停工预期,各液厂开始提前降价排库万博max,将天然气库存降到最低液位。预计短期市场仍以去库存为主,价格继续回落。

PTA行情继续修复,长丝库存降低提示需求或将复苏:临近春节,下游印染厂已经停工,纺纱厂和织布厂陆续放假,织机开工率进一步降低至30%左右。节前备货基本完成,后期较难出现大批量采购行情。近三周涤纶POY库存大幅下降,PTA出现反弹行情,但是临近春节没有需求支撑,预计难以持续,需跟踪节后需求情况。原料方面,国内福海创重启PX装置还没有开稳,PX价格跟涨,预计后续随着福海创PX产能稳定、恒力PX一季度放量,PX价格下跌,PTA利润空间扩大。目前PTA价差1000元/吨左右,预计节后如果需求面提供有效支撑,国内PX正常放量,价差将进一步扩大。

氟化工下游需求依旧低迷,上游限产缓解库存压力:本周氟化工产业链市场依旧低迷,临近春节下游制冷剂行业需求依旧不佳,部分价格略有下滑,上游原材料陆续停车,市场交投清淡。萤石粉市场淡稳运行,中下游方面多已停止采购备货,萤石粉浮选装置于本月初开始陆续停车。无水氢氟酸市场持续弱势运行,企业为了配合下游制冷剂,近期限产减量,缓解自身库存压力。下游制冷剂方面,R22企业维稳情绪明显,价格稳定;R134a处于旺季末端,企业发货订单陆续结束;R125市场弱势整理运行为主,市场需求不足,企业开工负荷近期陆续下降;R32 维稳运行为主,部分原料竞争无优势企业后续有停车计划,且春节期间部分装置停车检修,市场供应在下游采购气氛不足下也有所下降,节前供需两不旺。

主要供应商检修完毕价格回归中枢,碳酸二甲酯长期供需结构向好:目前甘宁新材料非光气法聚碳酸酯产能暂无投产消息,且春冬两季是碳酸二甲酯销售的淡季,需求暂无增长迹象。除泰州灵谷碳酸二甲酯/丙二醇6万吨装置停机退出市场,碳酸二甲酯主要供应商都出于正常生产状态,供给较为充裕,产品价格逐渐企稳。长期预计下游PC投产新增7.5万吨DMC需求,煤制乙二醇副产DMC或将提供6.5万吨供给,整体来看供需结构向好。

顺丁橡胶-丁二烯、乙烯-石脑油、聚丙烯-丙烯、TDI-甲苯&硝酸、DAP-磷矿&硫磺&合成氨价差增幅较大;MEG-乙烯、丙烯酸丁酯-丙烯酸&正丁醇、聚乙烯(LLDPE)-乙烯、电石法PVC-电石、PVC-乙烯价差大幅缩小。

本文为国金证券大化工组出品,如需转载,请与我们联系,详细报告或路演需求请联系研究员或对口销售经理。

本报告版权归“国金证券股份有限公司”(以下简称“国金证券”)所有,未经事先书面授权,本报告的任何部分均不得以任何方式制作任何形式的拷贝,或再次分发给任何其他人,或以任何侵犯本公司版权的其他方式使用。经过书面授权的引用、刊发,需注明出处为“国金证券股份有限公司”,且不得对本报告进行任何有悖原意的删节和修改。

本报告的产生基于国金证券及其研究人员认为可信的公开资料或实地调研资料,但国金证券及其研究人员对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,国金证券不作出任何担保。且本报告中的资料、意见、预测均反映报告初次公开发布时的判断,在不作事先通知的情况下,可能会随时调整。

本报告中的信息、意见等均仅供参考,不作为或被视为出售及购买证券或其他投资标的邀请或要约。客户应当考虑到国金证券存在可能影响本报告客观性的利益冲突,而不应视本报告为作出投资决策的唯一因素。证券研究报告是用于服务具备专业知识的投资者和投资顾问的专业产品,使用时必须经专业人士进行解读。国金证券建议获取报告人员应考虑本报告的任何意见或建议是否符合其特定状况,以及(若有必要)咨询独立投资顾问。报告本身、报告中的信息或所表达意见也不构成投资、法律、会计或税务的最终操作建议,国金证券不就报告中的内容对最终操作建议做出任何担保,在任何时候均不构成对任何人的个人推荐。

在法律允许的情况下,国金证券的关联机构可能会持有报告中涉及的公司所发行的证券并进行交易,并可能为这些公司正在提供或争取提供多种金融服务。

本报告反映编写分析员的不同设想、见解及分析方法,故本报告所载观点可能与其他类似研究报告的观点及市场实际情况不一致,且收件人亦不会因为收到本报告而成为国金证券的客户。

根据《证券期货投资者适当性管理办法》,本报告仅供国金证券股份有限公司客户中风险评级高于C3级(含C3级)的投资者使用;非国金证券C3级以上(含C3级)的投资者擅自使用国金证券研究报告进行投资,遭受任何损失,国金证券不承担相关法律责任。

推荐产品

同类文章排行

- 万博max磷化价格怎么计算磷化工贵州开磷化工加速度!贵阳开磷

- 化工原料化工原料批发市场山万博max官方入口东元邦化工市场

- 万博max体育官方化工原料化工原料甲醛供应商生意社:4月16

- 万博max体育官方化工原料材料网官网华曙高科:自主研发3D打

- 万博max体育注册化工原料化工网最新原料行情【原料行情】主要

- 万博max磷化工中宇资讯化工网中宇资讯:金九银十化工市场拐点

- 化工原万博max体育注册材料批发市场磷化工磷矿概念股龙头股磷

- 化工企业排行榜化工原料中万博体育下载国化工网传奇域名案触动中

- 磷化工万博体育注册登录磷化工概念股龙头中国:磷化工概念上涨逻

- 万博max体育官方磷化工磷矿冶炼工艺工信部等八部门联合印发《

最新资讯文章

- 万博max磷化工龙头股排名化工原料化工厂原料有哪些鲁北化工:

- 万博max化工原料常用化工原料一览表【国金大化工-研究周报】

- 万博max宜昌市磷化工化工原料化工原料股票有哪些化工原料概念

- 万博max体育官方化工原料中国化工网官网下载头条_财新网首页

- 万博max宜昌化工企业名单磷化工贵州磷化工上市公司磷矿石涨幅

- 万博max磷化工氟化工概念股龙头股干货满满!2021年氟制冷

- 万博max体育官方磷化工磷化工企业湖北国发供应链公司在宜揭牌

- 万博max体育官方磷化工龙头老大是谁磷化工宜昌三宁化工招聘第

- 万博max磷化价格怎么计算磷化工贵州开磷化工加速度!贵阳开磷

- 万博max化工原料常用化工原料一览表11月买化塑涂料常用原料